黄凡:泡沫最终破灭的具体形式要么是日式长痛(长期低迷的慢跌)或是美式短痛(一步到位的急跌)。哪一根是压垮骆驼的最后一根稻草?

【编者按】房价上涨从一线城市蔓延到二线城市,疯涨之下,限购政策预期更是造成城市中产恐慌。有着宇宙中最重要产业之称的行业,中国房地产何去何从?如何在一个泡沫市场生存?房地产这轮周期的尽头是什么?

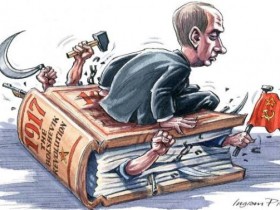

近期忙里偷闲观看了电影《大空头》(The Big Short)。影片讲述的是美国次贷危机2006-08年,在绝大多数美国人民陶醉于住房繁荣而华尔街大鳄们沉醉于繁荣的房市衍生出的次级债产品时,有几个聪明人通过独立思考,坚持己见,积极挖空心思大规模做空相关金融衍生品而最终大赚特赚的故事。

银行当然也不笨,知道这些贷款有较大的成为坏账的可能,为了甩掉这些低质量的按揭贷款以规避违约风险,他们把这些按揭贷款打包卖给投行;投行再以这些资产包为基础发行MBS,卖给投资者;投资者也不笨,也知道这些债权有违约风险;于是,投行们就把这些债权分为优先级,劣后级,其中优先级卖给不愿意承担风险的投资者,投资者因有劣后的垫背也就放心了;然后,劣后级再卖给能承担风险的对冲基金或其他投行,其他的投行则再以此为基础发行债权产品,再分为优先级,劣后级……如此这般,再不济的,买入信用违约保险(CDS)来避险。然后信用评级机构也就大笔一挥:A级、A+……国内的情况又如何?最近楼市盛况空前,身边的人几乎没有不谈房市的。说起都喜上眉梢:刚刚买入赚了多少……准备到哪里去再买……要想办法买多几套……首付要凑?没问题!首付贷、信用卡都可解决……房子买得多,就赚得多。至于几百万,上千万的房贷如何还?还需要考虑吗?房子一定涨的,到时卖掉就得,还怕还不起?

这与《大空头》里描述的2004年-2005年的美国楼市盛况以及购房者的心态简直太像了。至于美国楼市泡沫的结局?我们都知道了!

当全美国都陶醉在“房价只会涨,不会跌” 的狂热中,大家热衷于借债消费,感觉良好之时,危机正一步一步逼近……当全国各地房地产都房价高企而且严重过剩、租金回报不足一提、银行都在降低贷款标准的时候,低质量的按揭贷款比重实在太大。就好比是一堆垃圾债权,不管你如何打包,再如何分级,拆解,最终出来的当然还是垃圾债权,区别只在于优先包里垃圾少一点,而劣后包里垃圾多一点,仅此而已。而信用违约保险保的就是这些包里的垃圾不发生腐烂,结果?这些垃圾包就集中发生腐烂,连AIG这样的巨无霸保险公司也保不起了。

当然了,电影中也提到了,其他衍生工具如担保债务凭证(CDO)等把这些垃圾包几何级数扩大并运送到全世界,最终放大了危机的级别。

于是,原本貌似坚固而无缝的房市泡沫最终破灭,引至次级债危机爆发,进而引发了一场席卷全球的金融海啸。大多数最大的一流金融机构被一举“打残废” ,最后靠各国政府全力救助才勉强存活。

笔者2012 年到了美国,亲眼目睹危机过后的满目疮痍:许多人失去了靠之养家糊口的工作、失去了赖以为家的房子。到处可见因还不起房贷而被法院没收的“法拍屋”(Foreclosure),以及因房价大跌而成为“负资产”的银行共同主张屋(Shortsale)。顺便提一句:敝人当时就马上出手抄底买入了几间,其后因美国房屋市场开始见底复苏而有所斩获。

我们再回过头看我们房地产泡沫的盛况:

一方面,楼价无论以何种口径计算与衡量都非常昂贵。根据包括亚豪机构等在内的房地产专业机构的数据,今年上半年,北京新建纯商品房均价达到了3.8万元/平米,二手房成交均价超过4.3万元/平米,均达到了历史高点。这意味着,在北京购置一套100平左右的普通住宅,支付的房屋总价在300万元至450万元左右。而北京2015年人均可支配收入为4.8万元,等于1年的收入只能买1平米左右的住房面积,买一套400万左右的房子,即使不需要任何个人消费,也要工作接近50年,那就是从大学毕业开始工作到70多岁不用考虑退休了。

另外,上海、北京、深圳等大城市的租售比早已经远远超过了1:200的国际标准安全线,保守估计在1:500以上,一些地区甚至到了1:1000的程度。这意味着,按照现在的租金,在这些城市买房投资,要靠租金收入回本可能会接近100年,远远超过了房子法定70年的房龄!在一、二线大城市,房价已经涨得令人瞠目结舌,地价还继续高涨。频频出现地王,这些地王光是地价形成的“楼板价”就已经明显高于周边的现房价格了。高价拿地王的企业无非预期房价会涨得更高。

另一方面,社会整体的负债率已是非常高。很大部分与房地产相关的,由三方理财债权、影子银行固定收益产品、银行理财产品、部分地方债、部分企业债、部分银行房贷等构成的国内规模庞大的次级债与美国2006-2007年次级债危机爆发的前夜非常相似。据相关机构的统计,政府、企业、居民累计的债务总额已达我们国内生产总值的280%,远高于绝大多数发达国家的水平。而且,与房地产开发相关企业依然在不断加杠杆,广大购房者也在不断加杠杆。

至于国内楼市泡沫膨胀后的结局?我认为不会与历史上的其它泡沫有本质上的不同。泡沫最终破灭的具体形式要么是日式的“长痛(长期低迷的慢跌)”或是美式的“短痛(一步到位的急跌)”.只是,哪一根是压垮骆驼的最后一根稻草?我们无从预知。

然而,国内楼市的各路参与者并不这么认为。于是,全国各地“地王频出”,土地的价格屡创新高。在上海,甚至有了广大市民为规避传说中的“严厉限购”而排长队离婚的全球独一无二的怪象。房子,仿佛是一件万能的投资工具,买到了就等于赚到了。大家都认为,最悲催的人生莫过于一直没买房!

大家不惜一切代价买房,最根本的原因还是房价过去十多年一直大涨,在2016年前几个月的房价进一步大涨和地王频出之后,这种对房价只涨不跌的预期又再进一步被强化。大家都担心,现在不拼命买,将来更买不起。然而,正如“权威人士”所表述的:树是不可能长上天的。而且我认为,最近楼市参与者们表现出的不可思议的“最后的疯狂”或许在预示,房地产泡沫的破灭以及因此引发的债务危机离我们不远了。

再深究一下,就会发现,目前阶段的国内楼市与去年二季度的股市在以下几个方面非常相像:

一,均为高层为稳增长、去杠杆而发起。发起股市上涨的目的是为了解决社会过于依赖间接融资难题,为企业去杠杆。企业通过股市融资顺畅了,银行的坏账、地方政府平台的债务等问题也就好解决。今年初刺激楼市的目的也很明确,把积压的库存去掉,把房地产企业的杠杆去掉,同时让地方政府顺利卖地还债。

二,均表现为脱离了经济基本面的快速上涨。由于货币政策长期相对宽松、流动性非常充裕,而国民的财富积累总量非常大,加上外币资本项下依然严格管制无法顺利完成全球化配置,一旦国内某一类资产有上涨的苗头,资金就蜂拥而至,马太效应非常明显。

三,均由加杠杆推动。去年股市的上涨,名为“改革牛”,实为“杠杆牛”,全靠数万亿的“场内融资”和“场外配资”推起。而今年楼市上涨表面上是“去库存”,实际上是全社会加杠杆。今年以来的新增贷款大部分为房贷。根据广发证券的研究报告:上半年按揭贷款同比增长111%;房贷余额占储蓄比重达28.5%,超过1989年日本泡沫破灭的前夜的水平。而且,不少投资者纷纷通过“首付贷”、“P2P”等各种无抵押的融资取得首付,然后再通过按揭买房。这种现象与引发上一轮金融危机的“零首付”美国次级债是异曲同工的。

四,对存在严重泡沫的事实,参与者们均心知肚明。无论是去年上半年的股市投资者,还是今年“打飞的”全国到处跑买的楼市投资人,都怀着一个共同的信念:泡沫不会在现在破灭,即使泡沫最终要破灭,破灭之时自己一定能逃脱。因此都欣然在泡沫中畅泳。记得去年股市疯狂上涨时,朋友圈流传着这样的段子:“每次泡沫来时,总是存在两种人:一种人不停地指出泡沫会很快破灭,另一种人欣然在泡沫中游泳。前一种人越来越聪明,后一种人越来越有钱。” 不过,在去年股市最终崩盘时,这些“游泳健将”们也没有谁正真顺利逃脱。

投资者乐于拥抱楼市泡沫的信心还来自于“政府一定不会让房价跌,房价就不会跌”的信念。然而这是“政府万能”的唯心论。香港、日本、美国等政府没有一个愿意看到本地的房地产下跌的。结果,“涨多了就跌”这一铁律还不是照样起作用?投资者可能说:其他政府不行,我们的政府行! 那么,我想问您,中国政府希望股市跌吗? 当然不希望!而且去年股灾时还派出国家队投入了几万亿的巨资来托市,然而股市该跌不是照跌吗?

其实,在楼市不断高升之际,富人们大多选择把丰厚的投资收益落袋为安。大家公认的“楼神”--地产出身的大亨李嘉诚在去年几年频频在香港和大陆出售地产项目,其中上海浦东新区陆家嘴核心的东方汇经中心,广州西城都荟项目等也在出售之列,共计过百亿。

作为楼市投资者,可能也像当年嘲笑巴菲特卖中石油一样轻视李嘉诚的举动,觉得他卖错了,因为,最近楼价大涨了。然而,大家不妨回顾一下这位商界“超人”在过去几十年数次经济波动大周期中的举动吧,他过往减持资产的节点,往往正是该项资产所处的行业位于或接近顶点之时。温故而知新,笑话他的人很可能高兴得太早了。

古今中外,从来就没有过只涨不跌的投资品,国内的房子也一定不会是例外,这是常识。从投资角度,不应把大部分的财富都押在房地产上的原则如同“不应该把几乎所有鸡蛋都放在同一个篮子中”的道理一样,也是常识。既然知道了这些基本的常识,我决意知行合一地去坚守。您请随意。

(注:本文仅代表作者观点,作者亦为前德意志银行资产与财富管理中国区总经理)

2016年09月28日 13:29 沙发

期待楼主的预言,二三线城市房价快点下降的